こんにちは!今回はガラス・土石製品業種からニチアス(5393)です。この会社の仕事でお付き合いしたことがあり、試作品の評価までさせていただいたことのある企業です。その時は採用できませんでしたが、細かいところまで考えてあって、とても好印象だった記憶があります。そんな企業の株を所有することになるとは思ってもいませんでしたが、業績面でも優良な企業だったようです。

今回も、いつも通り企業情報と業績を記載していきます。個人的になるべくリスクが低く高配当と呼べる銘柄を選定していますので、日本の高配当株投資を始めたい人の参考になればと思います。

ちなみに今回のニチアスはありです!

それでは興味のある方は読んでいってください。

ちなみに私は米国株のインデックス投資と日本の高配当株でセミFIREを目指す40代サラリーマンです。日本の高配当株投資をしてみたいけど、どの銘柄を選べばいいかわからないという方は参考にしてください。投資歴についてはプロフィールに載せています。

またどのように高配当銘柄を探しているかは、過去の記事を参考にしてください。基本的にはこのシートを見ながら銘柄選定をしています。あとは分析シートでは表しづらい国内トップの大企業などは個別に確認して購入しています。それと長期保有を目的としていますので、2~3年で急上昇するような銘柄は対象外となっています。

それではまずは企業概要から見ていきます。

【日本高配当銘柄】ニチアス(5393) 企業情報

◆企業概要

まずは企業情報になります。

ニチアス株式会社の本社は東京都です。資本金は121億2,835万2,879円(細かい・・・)。従業員数(連結含む)は6,402人と大きな企業です。設立は創業は1896年と前回紹介した兼松(8020)の1889年とほぼ変わらない老舗企業です。事業内容は、「プラント向け工事・販売事業」、「工業製品事業」、「高機能製品事業」、「自動車部品事業」、「建材事業」の5つの分野での製品とサービスの提供を行っています。

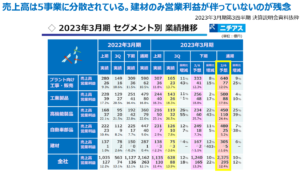

そして、この5つの事業それぞれがきちんと売上を記録しているのがすごいです。建材の営業利益が伴っていない点が不安材料ではありますが、こういったバランスの良さは好印象です。自動車部品事業もタイミングによっては営業利益率が10%を超えるタイミングもあるので問題なさそうです。

次は中期計画を見ていきます。

【日本高配当銘柄】中期計画について

ニチアスは、2025年3月期までを最初の3ヵ年、その後の2027年3月期までをその後の2ヵ年として、2027年3月期まで目標を立てています。その中期計画の内容は以下の表のようになっています。2023年3月期予想は、2025年3月期目標に迫る勢いで順調といえます。昨今の原材料費高騰の影響も軽微なようですので、目標をさらに上回っていくことが予想されます。そして注目したのが、海外売上目標がある点です。少子高齢化が進む日本において、企業が売上高を伸ばしていくためには、海外展開が必須です。そういった面で海外売上の目標をきちんと立てている。そして徐々に海外売上比率を上げようとしている。というのは、かなりの好印象です。(2023年3⽉期第2四半期 決算説明会資料抜粋)

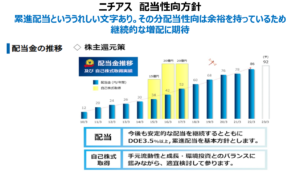

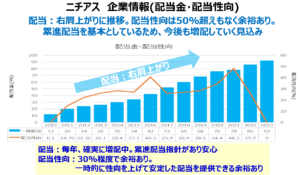

【高配当銘柄】配当方針について

企業情報の最後は、皆さんが大好きな配当に関してです。ニチアスは「累進配当を基本方針」としています。とても株主にはうれしい言葉です。その証拠に10/03期から配当維持すらなく、毎年増配を続けています。後のほうで配当性向のデータも載せていますが、配当性向自体もまだまだ余裕があり、ちょっとのことでは基本方針はくずれなさそうです。

ここまでは企業情報と直近の業績を見てきました。ここからは過去からの推移データを交えて企業の安定性をみていきたいと思います。

【高配当銘柄】ニチアス 業績データ分析結果

◆評価得点分布

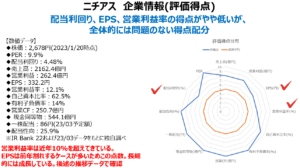

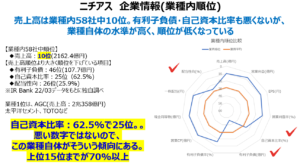

評価得点はそれなりにきれいなグラフになっています。この中で8点に届かなかったのは、配当利回り、EPS、営業利益率の3項目です。配当利回りは、その時の株価によるところもありますので、配当性向が低い中で、それだけ皆さんが期待して購入してくれているのでしょう。というくらいにしておきます。そのほかの2項目については推移グラフを用いて説明していきますが、EPSは長期的に成長しているが前年割れするケースがある。営業利益率は16/03期までは10%を切っていた。数年単位で利益率の伸びが横ばいになるときがあった。という点からすこーし減点された結果です。それも長期的には問題なさそうですので、推移グラフのところで見ていきましょう。

◆業種内順位比較

次に業種内での順位比較です。ここは思った以上にいびつに見えるかもしれませんが、なんのことはなく、配当性向と自己資本比率、有利子負債の3つが低いだけです。低いといっても自己資本比率は62%と全然問題なく、有利子負債も負債率を見ると7%で業種内16位とそこまで悪くありません。これを見て思ったのは、ガラス・土石製品の業種は、自己資本比率が高い企業が多いということくらいです。配当性向はもう少し頑張ってもらいたい数字ですが、累進配当方針を立てている企業ですので、これくらいの配当性向で、多少業績が悪くても増配を続けてくれたほうが安心感があります。ということで、業種内比較でも問題はありません。

次からは過去からの推移データをもとに、業績を見ていきます。

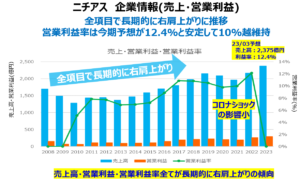

◆売上高・営業利益・営業利益率

売上高は、増減を繰り返しながらも長期的には増加傾向にあります。直近ではコロナショックの影響を受け2020/21年3月期に減少していましたが、22/03月期にはコロナ前の水準に戻っています。23/03月期はコロナ前の水準を上回る見込みです。営業利益率は17/03月期に10%を超えて、直近も12%前後と好調です。こうしてみると数年単位で横ばいが続くときもあるが、成長期にはかなりの速度で成長しているのがわかります。今後も足踏みするタイミングはありそうですが、長期的には成長を続けていますので、長期保有銘柄としては問題ありません。

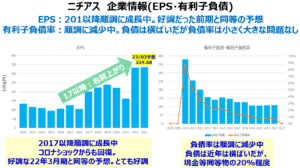

◆EPS・有利子負債・有利子負債率

EPSは、短期的に大きな上下を繰り返しながら、長期的には右肩上がりに成長を続けています。このEPSだけ見ると減少期間は数年にわたることもあるため、かなり不安になることもありそうです。でも、そこは配当金狙いの長期保有なので、配当金が減配されないうちは気長に持ち続ければ、いいことがありそうな推移です。今後も一時的に停滞する期間もあると思いますが、そこは気にせず保有予定です。

有利子負債は、100億円付近から横ばいです。ただし有利子負債率としては10%以下であること。そして後述の自己資本比率や現金は増加傾向にありますので、問題はありません。現金等同等物の20%程度の負債ですので、実質負債はないようなものです。

◆自己資本比率・営業CF・現金同等物

自己資本比率は約62%と高水準です。しかも年々増加傾向にあり全く問題ありません。CFは2009年に1度マイナスがありますが、その後は常にプラスです。そして現金等同等物は2016年以降増加傾向が続いており、こちらも問題ありません。

◆配当金・配当性向・流動比率

配当は、毎年増配しておりきれいな右肩上がりです。累進配当方針なので急激に上がることはないお思いますが、毎年着実に増配してくれるのはうれしいです。そして安心感がありますよね。配当性向は、その分少し低く25-30%程度が多いようです。そして業績が良くない年が、上振れするといった推移です。これも余裕があり全く問題ありません。

◆株価

最後に株価です。長期的にかなりきれいな右肩上がりです。短期的には30%程度の下落もありますので、長期目線で短期的な下落を気にしなければ、普通に増えていきそうです。配当利回りは悪くなく、PERも7.1%と割安ですので、購入しやすい銘柄だと思います。

【日本高配当銘柄】ニチアス まとめ

- 個人的には、ありです。

- 最終利益目標に対して進捗率79.1%と順調

- 2027/03月期までの中期目標がきっちりできている。(海外売上目標あり)

- 累進配当方針銘柄である

- すべての項目において、大きな悪材料は見当たらず、基本的に右肩上がりの業績

- 評価店の低かった営業利益率は近年10%を超えている

- EPSは年ごとのばらつきは大きいため、長期的な目線で見る必要あり

- 株価は長期的に右肩上がり。直近はボトムから上昇しているが、配当利回りとPERを見ると、そこまで割高感はない

以上、今回はニチアスについて見てきました。個人的にはいい銘柄だと思います。業績は安定しているし、事業分野も分散できている。海外売上高も年々上昇している。などいい点がたくさんありました。そしてなんといっても累進配当方針ですので長期で安心して保有できます。

最後までお付き合いいただきありがとうございました。また次の機会にお会いできるのを楽しみにしております。

※投資は自己責任になります。ご自身の判断で投資をお願いいたします。

口座開設ならポイントサイト経由だとポイントが付きます!

![]()

コメント