こんにちは!日本高配当銘柄紹介の2023年1発目は、バルカー(7995)です。あまり聞きなれない会社だと思いますが、製造業のガスや薬品を扱う設備に携わったことのある人なら、1度は聞いたことがある企業だと思います。いつも通り企業情報と業績を記載していきますので、日本の高配当株投資を始めたい人の参考になればと思います。個人的になるべくリスクの低く高配当と呼べる銘柄を選定していますので、それなりに参考になる数値だと思います。

興味のある方は読んでいってください。

ちなみに私は米国株のインデックス投資と日本の高配当株でセミFIREを目指す40代サラリーマンです。日本の高配当株投資をしてみたいけど、どの銘柄を選べばいいかわからないという方は参考にしてください。投資歴についてはプロフィールに載せています。

またどのように高配当銘柄を探しているかは、過去の記事を参考にしてください。基本的にはこのシートを見ながら銘柄選定をしています。あとは分析シートでは表しづらい国内トップの大企業などは個別に確認して購入しています。それと長期保有を目的としていますので、2~3年で急上昇するような銘柄は対象外となっています。

それではまずは企業概要から見ていきます。

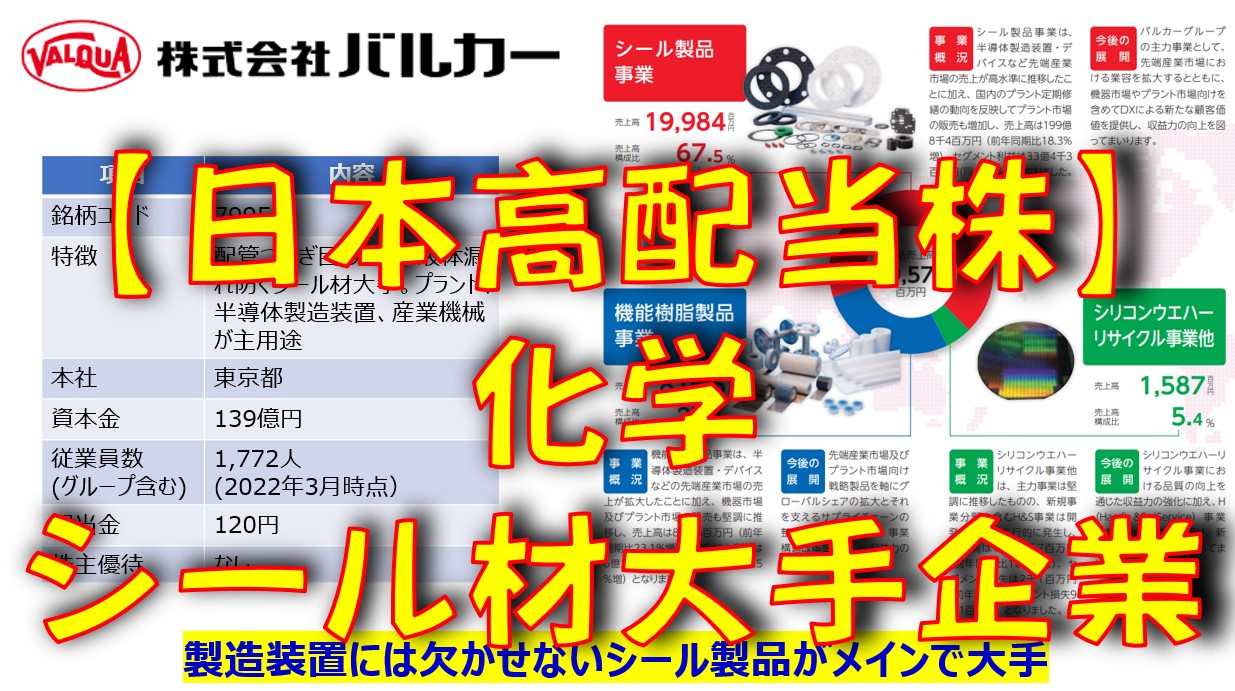

【高配当銘柄】バルカー 企業情報

◆企業概要

まずは企業情報になります。

株式会社バルカーの本社は東京都です。資本金は139億円。従業員数(グループ含む)は1,772人と大きな企業です。事業内容は、配管のつなぎ目から気体や液体が漏れないようにするためのシール材の大手企業です。工場の中の、さらに設備の中に使われる部品メーカーという事で、一般的な知名度は高くないと思います。実際私は、バルカーの製品を扱っていましたので馴染みが有りますが、一般生活ではまず見かけません。ちなみに、そんな自分でもバルカーが日本企業だと思っていませんでした。。。それはさておき、バルカーの部品は大手半導体製造装置メーカーにも使われており、シール材としては業界内での知名度はかなり高いです。そんなバルカーについてもう少し見ていきましょう。もうすぐ決算発表がありますので、半期の決算内容は割愛して中期計画を見ていきます。

【高配当銘柄】バルカー 中期計画について

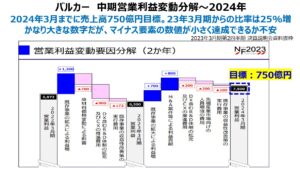

◆24年3月期までの営業利益要因分解

下記は24年3月期までの営業利益変動要因分解です。中期計画で要因分解を載せているところはあまりないので紹介します。

営業利益は、24年3月期に750億円を目標にしています。これだけ見ると23年3月期に650億円に下がったところから1年で750億円まで上昇するのは厳しいように思えます。さらに23年3月期のマイナス要因の「原材料変動」や「R&D体制の拡充」といったあたりの見込みが小さすぎるように思えます。ただし中期時点の進捗率は60%を超えていました。中期時点では世界情勢不安、半導体景気の後退などにより通期は当初予定を維持としていますが、そもそも23年3月期に営業利益700億円を超える可能性もあります。そうすれば24年3月期の750億円も見えてきます。いかに今期にマイナス要因を吐き出して来期以降につなげられるか2023年1月30日の決算発表が楽しみです。

◆27年3月期までの長期経営目標

月は27年3月期までの長期経営目標です。創業10周年に向けて。という事で掲げられている目標です。そういった事でもなければ長期目標を掲げてはいないかもしれませんね。その証拠に、ここまで長期で目標を記載している企業は少ないです。

内容としては27年3月時点の営業利益は800億円を目指す。そのための施策は、上記に記載されている4点という事になります。積極的な開発は行いつつ利益を伸ばしていく。ということですね。上述の24年3月期の営業利益750億円が達成できれば、27年3月期800億円は実現可能な数値です。そのための売上増加は海外展開にかかっています。その点は次に記載します。

◆23年3月期までの地域別売上高

売上を伸ばすカギは海外需要の取り込みです。ここでは国内と海外の売上比率を見ていきます。上記の資料もそうですが、決算報告書には色々なデータが載っていて楽しいです。ここまで書いてある企業も珍しいですね。

地域別売上高をみると海外売上高が約30%です。さらにここ3年では、徐々に海外比率が上がってきています。毎年2~3%程度ですが上昇しているのは個人的には好材料です。アジアの数字が伸びておりアメリカの中国制裁影響も軽微なように見えます。このまま海外売上も伸ばしていければ、全体の売上高も増加するでしょう。

ここまでは企業情報と直近の業績を見てきました。ここからは過去からの推移データを交えて企業の安定性をみていきたいと思います。

【高配当銘柄】バルカー 業績データ分析結果

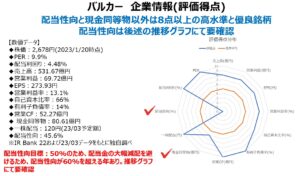

◆評価得点分布

配当性向と現金同等物以外は全項目8点以上で問題なし。とても優良企業です。配当性向については後述しますが、もともとの配当性向目標が50%であること、多少利益がばらついても配当金が大きく減配しないように、一時的に配当性向を高くして対応しているためです。また現金も大きな増加はありませんが着実の増加傾向にあり問題はないです。

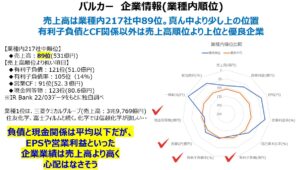

◆業種内順位比較

次に業種内での順位比較です

業種内の売上高は、217社中89位と真ん中よりも少し上に位置する企業です。化学のTopは三菱ケミカルグループ。次いで住友化学、富士フィルムと続きます。三菱ケミカルと住友化学は近年業績が悪く、富士フィルムは安定した業績ですが配当が約1.5%(配当性向:約20%)と高配当とは言えません。化学の大手企業で高配当銘柄としては「信越化学」有名です。私も欲しい銘柄の一つですが、1株単価が高く手が出せませんでした。100株未満単元株で購入すればいいだけですので、SBI証券などのかたは信越化学もいいと思います。私はSBIも持っていますが単純に買い時を逃している感じです。信越化学もどこかで紹介します。

さて業種内順位では有利子負債と現金に関する項目が売上高順位よりも低くなっています。営業利益や営業利益率、EPSといった項目は、かなり良い順位です。売上としてはきちんと実績が出ていますので、問題はなさそうです

次からは過去からの推移データをもとに、業績を見ていきます。

◆売上高・営業利益・営業利益率

売上高は、多少の蛇行はありますが、長期的に右肩上がりです。直近ではコロナショックの影響を受け2020,2021年前後に減少しています。しかし2022,2023年と売上高・営業利益ともコロナショック以前の水準以上に回復しています。営業利益率も10%を超えるようになってきています。落ち込みはあるが、それを覆すくらいの復調を見せ成長し続けているので問題はなさそうです。

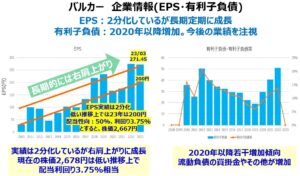

◆EPS・有利子負債・有利子負債率

EPSは、推移が2極化しています。2022/2023年3月期は高水準ラインですが、それが2024年3月期以降も続くとは限りません。株価も安全を見て低い方の推移に合わせた株価になっていそうです。低い水準での推移では今年のEPSは約200円です。バルカーの配当性向は50%を目安としていますので、配当金が100円(実際は配当性向を挙げて前年と同等近い配当金になると思いますが)。配当利回りを3.75%とすると、想定株価は2,667円となります。2023年1月20日時点の株価が2,678円と同程度の水準となっています。実際は世界情勢の不安、原材料費の高騰、半導体産業の景気後退などを鑑みてこの数字となっていると思います。

有利子負債は、2020年以降増加傾向です。買掛金とその他項目で増加しています。ただ後述の自己資本比率や現金等同等物は問題ないため、そこまで問題にはならないでしょう。

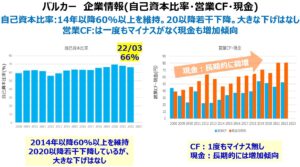

◆自己資本比率・営業CF・現金同等物

自己資本比率は2014年以降60%以上をキープ。2020年以降若干減少していますが長期的には右肩上がりに推移していますので問題はありません。CFは一度もマイナスありません。現金同等物は前述の得点が低かった項目です。得点には一定期間の増加率も加味されています。それによって得点が低くなっています。ただ推移グラフを見ると徐々に増加してきておりこちらも問題あありません。

◆配当金・配当性向・流動比率

配当2021年3月期一度減配がありますが、それ以外は維持もしくは増配。長期的にも右肩上がりです。とても安定しているといます。これには配当性向で調整しているところが大きそうです。配当性向は、企業として50%を目標としています。この50%から業績に応じて配当性向を40~65%位で調整することで配当金を安定化させています。配当性向の平均を見ると約57%と50%を超えていますが、過去に2年だけ80%を超えた年があり、その2年を除くとおおむね50%程度になります。このように無下に減配しないため、安定的な配当を得ることができそうです。

ちなみに流動比率は、2.42。目標が2.0であるためこれも全く問題なし

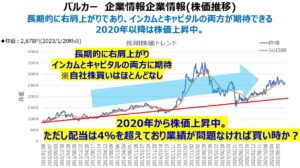

◆株価

最後に株価です。2017/2018に大きな山があり、そこから下落が大きかったですが、長期的にかなりきれいな右肩上がりです。現在は株価のボトムから上がってきていますが、配当利回りは悪くなく、PERも9.9%と割安ですので、購入もありだと思います。

【高配当銘柄】バルカー まとめ

- 個人的にはとても魅力的な銘柄です。

- 上期の決算は、営業利益目標に対して進捗率60%と好業績

- 中期(24年3月期)目標は、今期の業績がキーになりそう

- 海外展開が30%を超えており、かつ増加中であり今後に期待できる

- 企業の評価得点は現金同等物と配当性向以外は8点以上と優良企業

- 業種内売上高順位は217社中89位と真ん中より少し上に位置する企業

- 売上・営業利益・EPS・配当など基本的には右肩上がり

- 配当性向が50%目標と還元率の高い企業

- 評価得点の低かった現金は緩やかに増加しており問題なし。

- 同じく得点の低かった配当性向は配当金維持のためにばらつきはあるが、平均すると50%前後を維持しており問題なし

- 株価は長期的に右肩上がり。直近はボトムから上昇しているが、配当利回りとPERを見ると、そこまで割高感はない

以上、今回は株式会社バルカーについて見てきました。個人的には海外売上も少しずつ増えてきていますので、長期的に期待できるかなと思っています。

最後までお付き合いいただきありがとうございました。また次の機会にお会いできるのを楽しみにしております。

※投資は自己責任になります。ご自身の判断で投資をお願いいたします。

コメント