こんにちは米国株のインデックス投資と日本の高配当株でセミFIREを目指す40代サラリーマンです。投資歴はもう10年近くになるのですが、あまりデータ等を気にせずだらだらやってきました。去年から日本の高配当株が気になり、今年からガチで日本の高配当株をやり始めました。ガチでやるからにはきっちり確認してやっていきますので最後までお付き合いいただけると幸いです。

最初の日本の高配当株紹介は、ライト工業(1926)です。2022年9月24日現在、株価は1945円、PERは10.3%、PBR:1.2%となっています。配当利回りは3.03%と高配当というには少し足りないです。ただここ10年くらいは毎年増配を繰り返していますので、購入額に対する利回りは今後も高くなっていくことが期待できます。ここは後述もします。PER/PBRともそれなりに割安感のある数値です。この銘柄自体は、あまり紹介されることのない銘柄だと思いますが、配当利回り3%前後には有望な銘柄が多いので、今後も3%前後の銘柄紹介が多くなると思います。

【日本高配当株】ライト工業 企業データ分析結果

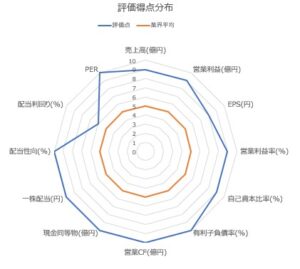

◆評価得点分布

まずは独自の採点基準に基づいた評価得点を見ていきます。

レーダーチャートを見ると、どの項目も高得点であることがわかります。配当が少し低いのはしょうがないです。もともと高配当呼ぶには少し足りないくらいの配当でしたが、7月~10月の4か月に渡る自社株買いの影響もあり株価が高めに推移しています。それでもPERは10%前後と割安感があります。EPSは8点と他に項目に比べて少し低いです。これは採点基準に前年度比でのマイナス成長の回数があるため、この得点になっています。ただしトレンドグラフは基本的に右肩上がり推移であり、マイナス時も大きなマイナスではないため問題はありません。

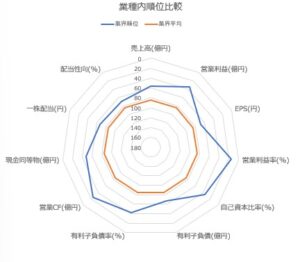

◆業種内比較

次に業界内での順位を見ていきましょう

売上やEPSをみると、業種内では真ん中よりも少し上くらいの位置づけのようです。ただ、営業利益や営業利益率、営業CFは業種内でもかなり上位に位置しています。このことからしっかり利益を出していることがわかります。さらに全項目で業種内平均を上回っており、安定していることがうかがえます。

◆【日本高配当株】ライト工業各評価項目に内容について

まずは 各項目を見ていきます

〇売上高・営業利益。営業利益率

売上高は長期で見て増加傾向かどうかを重要視しています。最終的に増加傾向でもコロナ禍以降での急上昇は内容の吟味が必要ですね。なのでそういった銘柄はほとんど選んでいません。利益率は目標10%。ただし業種によっては10%が厳しい業種もあるので。そこは業種内での位置づけで判断しています。

それではライト工業を見ていきましょう。売上高は基本的には右肩上がりに推移しており、2020年のコロナショックも影響なく増加傾向です。営業利益も右肩上がり。2009年の赤字後は赤字もなく良好です。営業利益率も右肩上がりで、2021年から10%を超えました。2023年は若干の物価高の影響をうけていますが、利益率10%は確保できそうな感じです。

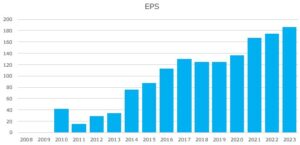

〇EPS

EPSも減少した年はあるものの基本的には右肩上がりで推移しています。2023年も増加予想です。

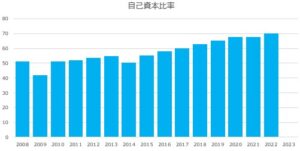

〇有利子負債・有利子負債率・自己資本比率

有利子負債・有利子負債率ともに減少傾向。負債率は5%以下と問題なし。減少傾向なのでこのまま負債無しに向けて頑張ってほしいです。

自己資本比率も年々増加傾向で2022年に約70%まで来ています。

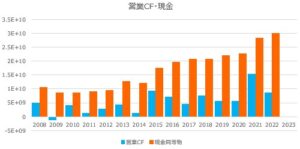

〇営業CF・現金

営業CFは赤字のあった2008年を除きプラスで、現金も増加傾向で綺麗な右肩上がりです。

〇配当金・配当性向

配当金・配当性向は、2014年以降配当金が増加。このタイミングから配当性向が13.3%から30%まで増加していき、2018年以降は約30%を維持しています。全く無理をしている感じではなく。利益が出た分だけ株主に還元しているのがわかります。2018年以降は前年比10%程度の増配傾向があります。現段階での配当利回りが3%程度ですが、今の感じで増配していけば3年程度で今の株価に対して4%程度の利回り を確保できそうです。今後の楽しみがある株だと思います。

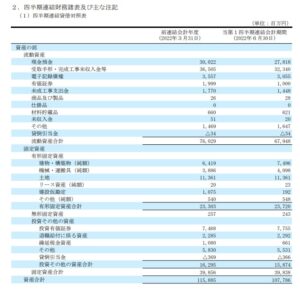

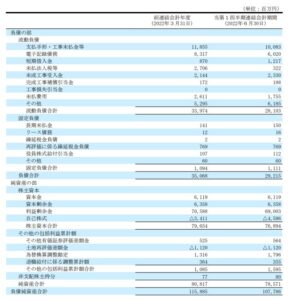

〇流動比率

今回流動比率は得点には入れていないのですが安定性の目安になるので記載します。

2022年6月30日の財務諸表上では2.41と十分な余裕があります。流動比率は「流動資産 / 流動負債」で計算しています。この流動比率は可能なら2.0以上がいいかな。と考えています。実際の計枝は単純な話ではないですが、2年間は流動負債分をカバーできるだけの流動資産があれば、多少の不況に見舞われても会社的には問題ないという判断です。何かあっても2年あれば社内改革が進むであろうということと、過去の不況時の経験則より、ほぼ1年以内に米国株価か不況前の状況に戻っているため、流動比率が2.0であれば景気回復まで持ち込たるに十分と考えます。

◆【日本高配当株】ライト工業株価

次に株価推移を見ていきます。

長期で見て綺麗な右肩上がりです。コロナショック時に約30%の下落をしていますが、これだけ右肩上がりに推移している銘柄も珍しいです。業績や配当がそのまま株価に反映されている感じです。2021年12月の最高値からは若干落ちていますが、大きく下がることもなく安定しています。

【日本高配当株】ライト工業企業情報

最後に企業情報です。

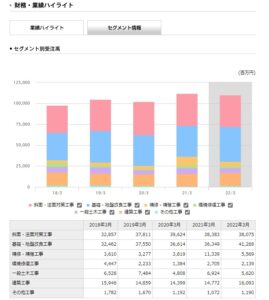

ライト工業の本社は東京です。全国に30以上の営業所を持ち全国展開しています。総資産は1,158億円。従業員数は934人(2022年3月31日時点)の大企業です。業種は建設業で、その中でも土木業が中心の企業です。

セグメントを見てみると、斜面・法面対策工事、基礎・地盤改良工事の2つで約75%を占めており、建築関係は1割程度です。(ライト工業のIR抜粋)

斜面・法面対策工事はよく高速道路脇の山の斜面を補強する工事で、日本各地で見ることができます。また近年の異常気象による災害復旧工事としても需要が見込めるため、今後とも堅調な推移をしてくれると考えます。(下記HP抜粋)

基礎・地盤改良工事は米国での売り上げが出ていることが好印象です。日本と違い米国は人口の増加が見込める国です。そこで売り上げが挙げられているということは、今後にも期待ができます。そこから発展途上国へ広げることができれば、さらなる向上につながります。

総じていい点しか見えない銘柄です。個人的には欠点は見当たらない位いいと思います。あとは日本国内が手詰まりとなったときに海外展開がうまくいっていると、さらなる成長が見込めそうです。自分自身も保有銘柄であり今後に期待したいです。

まとめ

といった感じで今回はライト工業を紹介してきました。特にCMをするような企業ではなく、我々の生活に直接関係する企業ではないので、初めて聞く方も多いと思います。ただ、企業としては法面工事などなくてはならい分野での有力企業であり、財務も健全であることから今後が期待できる企業だと思います。私もお金があれば買い足したいくらいです。今後もこう言った企業を紹介していければと思います。最後までご覧いただきありがとうございました。

コメント